Налоги в германии: как устроена система и за что платят немцы

Содержание:

- Как вернуть уплаченный вами за границей НДС? Фирма и частник возврат иностранного НДС (VAT, GST, MwST)

- Калькулятор налога на авто в Германии

- Недвижимость: нюансы оплаты налогов

- Как происходит ввоз товаров в Россию

- Пройдите социологический опрос!

- Экономия налогов за счет собственного использования

- Налогообложение зарплат и уплата соцвзносов за работающих в ФРГ

- Подоходный налог в Германии: сколько платят за качество жизни

- Как оплатить инвойс в банке

- Базовые знания для начинающего импортера – Какие документы нужны импортеру

- Процедура возврата НДС

- Покупка

- Налогообложение предприятий

- Рубрики, Категории Магазинов и Продавцов

- Налоговые классы

- Как арендодатель с недвижимостью сэкономит налоги в Германии

- Что такое НДС?

- Налог при продаже недвижимости

- Налоги на сделки и потребление

- Подведение итогов

Как вернуть уплаченный вами за границей НДС? Фирма и частник возврат иностранного НДС (VAT, GST, MwST)

Чтобы иметь право на возврат НДС, юридическое лицо / фирма должна соответствовать следующим требованиям для возврата налога на добавочную стоимость:

- Фирма – не резидент должна быть обязательно зарегистрирована как плательщик НДС !!! (иметь соответствующий налоговый номер плательщика НДС) не в стране ЕС, где она ходатайствует о НДС возврате. Практически любая российская

(украинская, белорусская, казахская, узбекская, молдавская и т.п.) фирма, зарегистрированная как плательщик НДС в России (в Украине, Белорусии, Казахстане, Узбекистане, в Молдавии соответственно), подходит под этот критерий. - У фирмы-иностранного агента нет постоянной коммерческой деятельности в той стране ЕС, из которой будет осуществлен возврат НДС.

- У фирмы нет такой деятельности, на основании которой возникла бы налоговая обязанность (задолженность по налогам) в той стране, из которой будет осуществлен возврат НДС.

- Все счета и квитанции с указанием суммы уплаченного НДС, предоставляемые для оплаты, должны быть оригиналами.

P/S. Частным лицам /физ. лицам совершившим самостоятельно онлайн /офлайн покупки в Европе VAT (value-added tax) НИКАКОГО возврата НДС от суммы покупки НЕТ. Возможен

возврат НДС частникам покупателям только в магазинах с указателем на входе TaxFree.

НО, если Вы совершили покупку офлайн за границей, то вам могут вернуть НДС, но только при соблюдении всех ниже перечисленных условий для возврата:

- если Вы совершили покупки самостоятельно (лично или сможете подтвердить)

- покупка в магазине имеющем надпись Tax Free Refund

- сумма покупки была не менее 25 евро,

- при покупке оформлена и у вас “на руках” от продавца счет-фактура, в которой отдельно указана (выделена) строка – стоимость товара и отдельно входящий НДС / VAT от стоимости покупки.

Только тогда и только, Вам вернут уплаченный вами иностранный НДС / VAT в вашей стране по прибытию, в течении трех месяцев с момента подачи вами документов.

При выезде, предъявите данную счет-фактуру на границе таможеннику, который проставит на ней штамп. Возврат денег может быть произведен, как непосредственно на границе, так и через специальные агентства или терминалы, адреса и телефоны которых вы сможете

найти на сайте таможни страны пребывания. И после этого вы оплачиваете возвращенный налог НДС уже родной налоговой службе (так как вы импортируете товар).

Вы думали что там вернули , а здесь вам простят? Все страны давно подписали “Закон о двойном налогообложении”, чем охладили пыл многих “умников” проводить сомнительные операции по возвращению НДС между странами.

Но, после возврата НДС с купленного товара в другой стране, вы обязаны заплатить % НДС этого товара своей стране! НДС придуман как “плавающий налог”, который вынужденно платят все потребители купленных товаров.

Калькулятор налога на авто в Германии

В Германии большинство автомобилей относятся к классам экологичности Евро-3 и выше. Такая машина на бензине, если она была впервые поставлена на учёт до 30 июня 2009 года, облагается налогом в размере 6,7 евро на каждые 100 см³ объема двигателя. Если же на ней установлен дизельный двигатель, то придётся заплатить гораздо больше — 15,4 евро.

Ставки налога для автомобилей, впервые зарегистрированных до июля 2009 года, в зависимости от класса экологичности и типа двигателя

|

Эмиссионный класс авто |

Бензин (на 100 см³) |

Дизель (на 100 см³) |

|---|---|---|

|

Евро-3 и выше |

6,75 € |

15,44 € |

|

Евро-2 |

7,36 € |

16,05 € |

|

Евро-1 |

15,13 € |

27,35 € |

|

Евро-0 (ehemals ohne Ozonfahrverbot) |

21,07 € |

33,29 € |

|

Евро-0 (übrige) |

25,36 € |

37,58 € |

Для более новых автомобилей ставка налога ниже. Если машина зарегистрирована впервые после 1 июля 2009 года, то общая ставка составит 2 евро на 100 см³ для бензиновых двигателей и 9,5 евро — для дизельных.

Однако к этой общей ставке прибавляется дополнительная ставка за выбросы CO² сверх нормы — 2 евро на 100 см³ за каждый лишний грамм на километр пробега. Посмотреть объём выбросов можно в технической документации автомобиля. В 2021 году необлагаемый предел выбросов составляет 120 г/км. Такой показатель характерен для «зелёных» экологически чистых авто, например для Toyota Prius.

Так, BMW Х5 с трёхлитровым дизельным двигателем производит 162 г/км выбросов, в таком случае доплатить за превышение нормы придётся 134 евро. Тогда как Volkswagen Passat с двигателем 1,4 литра на бензине делает 145 г/км выбросов, а доплата к налогу составит 100 евро. Таким образом, немецкие власти стимулируют автовладельцев пересаживаться на более новые и экологичные машины.

Рассчитать сбор за ваш автомобиль можно самостоятельно с помощью калькулятора транспортного налога на сайте министерства финансов Германии.

Недвижимость: нюансы оплаты налогов

Несмотря на развитую тенденцию высоких налогов на недвижимость в разных странах, Германия отличается низкими сборами. Между Германией и Россией было заключено соглашение, согласно которому в странах не предусмотрен двойной налог.

За получение прибыли от перепродажи недвижимости придется отдать внушительную сумму — до 50%. Последнее правило распространяется только на недвижимое имущество, в котором не жил сам заявитель. Германия предусматривает уплату налога с 4 процедур, которые можно проводить с недвижимостью.

Налог на недвижимость в Германии в разных землях

1. С покупки квартиры или коттеджа

Потенциальный покупатель немецкой недвижимости обязуется оплатить единовременный налог за приобретение жилья. В законе он значится как отчисление денег в казну Федерации на покупку недвижимости.

Величина ставки зависит от того, в каком регионе расположен недвижимый объект. Так, исполнительные органы отдельных федеральных земель могут повышать налог на свое усмотрение.

Регулярные взносы коснутся того, кто является полноценным приобретателем и владельцем коттеджа (квартиры). Финансисты утверждают, что периодический рост ставки на покупку недвижимого имущества вызывает увеличение затрат на регистрацию.

Налог на имущество в Германии

2. Обладание недвижимым объектом

Кроме того, непосредственные владельцы квартир платят сразу несколько регулярных взносов. Это:

- базовая ставка в размере 0,35% от стоимости;

- муниципальный коэффициент от 0,98 до 2,8%.

Последний также зависит от того, сколько стоила квартира. За недвижимость в Берлине взнос обычно не превышает 200 евро.

Какие налоги платит физическое лицо в Германии

3. Сдача недвижимости в аренду

Владельцу квартиры нужно помнить, что доход от сдачи ее в аренду будет облагаться налогом. Ставка идентична той, которая применяется по другим доходам. На льготы в этой категории могут рассчитывать:

- семейные пары;

- лица, которые взяли кредит в банке, чтобы оплатить недвижимость.

Льгота не действует на мужчин после развода и холостых молодых людей.

4. Дарение или продажа

Продажа недвижимости не облагается взносами только в том случае, если немец владел ей в течение последних 10 лет и может официально это подтвердить. В ином случае он отдает в казну государства тот же процент, что и при подоходном налоге.

Особенности налоговой системы Германии

Что касается дарения, при передаче прав на собственность кому-то еще бывший владелец должен заплатить от 7 до 50% от ее стоимости. Итоговая величина налога зависит от того, кем приходится получатель подарка бывшему владельцу. Например:

- муж/жена, родители, бабушка/дедушка: 7-30%;

- II ступень родства: 15-43%;

- III ступень: 30-50%.

Как происходит ввоз товаров в Россию

Все грузы, которые прибывают на территорию России, размещаются на складах временного хранения, СВХ. Они есть в каждом регионе страны: в каждом пропускном пункте на границе, в морских портах, на железнодорожных станциях, в контейнерных терминалах и аэропортах.

Хранение грузов на СВХ — это платная услуга. Двое суток хранения транспортного средства с грузом обойдутся в сумму от 8000 до 18 000 Р — в зависимости от расценок конкретного склада. Если нужны дополнительные услуги по погрузке, выгрузке, сортировке груза,

то придется доплатить. Как правило, расценки на размещение и хранение груза публикуются на сайтах СВХ.

Длительность хранения груза на складе не может превышать четырех месяцев.

Если импортер разместил груз на СВХ, работники склада отправляют в таможню документ по форме ДО-1 — это отчет о принятии товаров на хранение. После этого можно декларировать груз в таможне.

Обычно в каждом городе есть несколько таможенных представителей — контор, которые за деньги декларируют чужие грузы в таможне. Стоимость их услуг может варьироваться в зависимости от сложности оформления документов. Например, весной 2020 года в Москве

оформление таможенной декларации на импорт товаров стоило от 15 000 до 25 000 Р.

При выборе представителя обязательно убедитесь, что он включен в специальный реестр Федеральной таможенной службы. Если компании там нет, значит, она работает неофициально и с ней лучше не сотрудничать. Также советую выяснить, участвовал ли таможенный

представитель в судах: для этого можно использовать базы судебных решений «Судакт» и ГАС «Правосудие». Если клиенты часто судятся с представителем из-за качества декларирования, то стоит подыскать другой вариант.

Если не хотите платить помощникам, можете подать декларацию сами, законом это не запрещено. Сейчас декларирование происходит в электронном виде — все оформляется дистанционно, никуда ехать не нужно.

В момент таможенного декларирования груза импортер сталкивается с двумя видами таможенного регулирования — тарифным и нетарифным.

Пройдите социологический опрос!

Функция по возврату налога находится в ведомстве частных операторов. Они играют роль посредников между страной и иностранным гостем. Предусмотрена сеть офисов и магазинов, где можно получить компенсацию. А вот вознаграждением оператору служит небольшое поощрение, которое он взимает при выплате денег.

Ведущими системами являются:

- Global Blue – действует в 36 странах мира, 29 из них – члены Евросоюза (Бельгия, Германия, Словакия, Испания, Франция, Исландия, Швеция, Португалия и прочие). Оставшимися семью государствами являются Турция, Финляндия, Марокко, Южная Корея, Сингапур, Уругвай, Япония, Аргентина. Основана компания в Швеции в 1980 году, а ее владельцем является Global Refund Group.

- Premier tax free функционирует в 20 странах, из них 15 расположены в Европе, остальные 5 – в других частях планеты. Основателем является ирландский концерн The Fintrax Group, а первые деньги были выплачены в 1985 году.

- Innova tax free охватывает 5 государств: Франция, Италия, Китай, Португалия, Испания.

- tax free Worldwide работает на территории 8 государств. Несколько лет назад был подписан договор об объединении с Premier tax free.

Экономия налогов за счет собственного использования

Если вы приобретаете недвижимость и хотите на налоги в Германии сэкономить, вы также можете населять ее самостоятельно вместо здачи в аренду. Тогда, хотя вам больше не нужно платить арендную плату, вам придется отказаться от некоторых налоговых преимуществ аренды недвижимости взамен.

Это связано, прежде всего, с тем, что с момента отмены пособия на жилье в конце 2005 года недвижимость для собстенного исползования больше не облагается налогом в больших масштабах. В то время это было обосновано государством „отменой несвоевременного налогового поощрения домовладения“.

Тем не менее, даже сегодня есть некоторые области и трюки, которые владельцы могут использовать для экономии налогов при самостоятельном использовании своей собственности.

Расходы на ремонт и ремесленников по-прежнему могут быть использованы

Ремонт собственной недвижимости может быстро привести к высоким затратам. Но расходы на ремесленников по-прежнему могут снизить налоговое бремя смотря на налоги в Германии. Они также считаются бытовыми услугами для собственных нужд.

Таким образом, вы можете вычесть 20 процентов расходов из налога. Максимальная сумма, однако, составляет 1200 евро в год для пользователей под собственные нужды. Кроме того, учитываются только затраты на чистое рабочее время, материал вы должны оплатить, например, полностью самостоятельно.

Налоговые льготы по недвижимости, охраняемой памятниками

Особое положение существует в области охраны памятников . Здесь вы, как самозанятый пользователь, получаете особенно высокие специальные скидки. Это должны быть меры по строительству памятников, но строительство или реконструкция не поощряются.

Как владелец, вы можете облагать льготам по налогом следующие расходы при модернизации:

- Стоимость на 9 процентов в течение первых восьми лет

- Стоимость до 7 процентов в течение еще четырех лет

- Стоимость покупки на 2 процента в течение 50 лет

Налогообложение зарплат и уплата соцвзносов за работающих в ФРГ

Работающему человеку интереснее знать побольше о том, какие предусмотрены налоги в Германии для физических лиц в 2021 году, и сколько в итоге он получит на текущий счет в банке. Из заработанных честным трудом сумм удержат не только подоходный налог, доплатить в бюджет придется:

- взнос на медицинское страхование (14,6 %) – уплачивается как работником, так и работодателем. Покрывает периоды пребывания в стационаре медучреждений, услуги стоматолога, диагностику, медикаменты;

- страховые взносы на безработицу (3 %) – при условии оплаты взносов в течение 12 месяцев утративший работу немец будет получать пособие в период поиска работы;

- пенсионные платежи (18,7 % ) – как и большинстве цивилизованных стран, этот взнос формирует будущие пенсионные выплаты. Львиную долю оплачивает работодатель;

- страховку на случай необходимости ухода (2,55 %) – солидарный взнос, позволяющий государству содержать инвалидов, сирот, а также жертв насилия.

Большая часть сборов выплачивается за счет работодателя, меньшая – из дохода самого работника.

Подоходный налог в Германии: сколько платят за качество жизни

Обязательный взнос с личных доходов физических лиц и предприятий колеблется от 19 до 51%, он относится к категории совместных налогов.

В ФРГ есть совместные сборы. Часть из них поступает в федеральную казну, а другая часть – в местный бюджет (в переводе на язык административно-территориального деления России – уровень субъектов). Таких налогов не так много – помимо взносов с доходов сюда входят взносы за деятельность корпораций, оборот (НДС). Поскольку они имеют ключевое значение для бюджета страны, право устанавливать их принадлежит федеральному уровню власти.

Однако с подоходным сбором не все так просто. Он единственный из перечисленных выше поступлений в бюджеты, который распределяется между тремя уровнями, а не двумя.

Части распределяются в следующем порядке:

- в центр – 42.5% поступлений;

- в бюджет земель – 42,5%;

- в казну вотчин – 15,5%.

Налоговой базой являются доходы обычных граждан – физических лиц. Они взимаются вне зависимости от источника происхождения (да, платить придется с совершенно любых поступлений), а главное, гражданства. По факту, вы можете быть подданным любого другого государства, но если доход возник на территории ФРГ, заплатить обязательный сбор вы должны будете на территории федеративной республики. По ее ставкам.

Подоходный налог в Германии платится на основе декларации либо в качестве взносов с полученных доходов в ходе занятия какой-либо деятельностью.

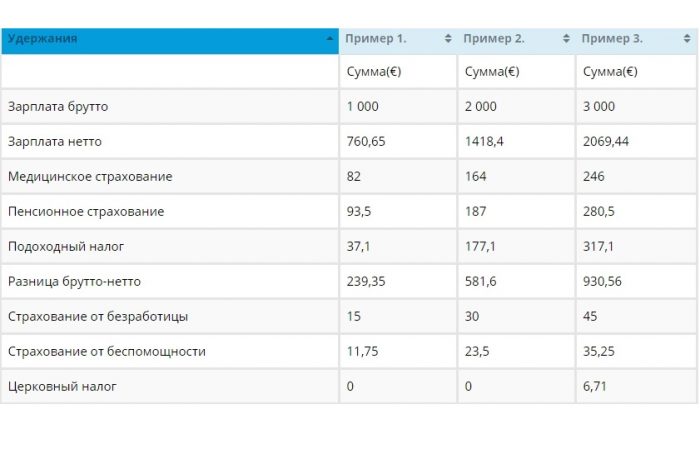

Пример вычисления чистой заработной платы

Подоходный налог рассчитывается по брутто-з/п. Налог на доходы не начисляется в случае, если годовой уровень зарплаты работник меньше установленного МРОТ, 9 тысяч евро в 2018 году. Но даже при зарплате иже минимальной с неё полагаются социальные выплаты и страховые сборы.

Для удобства расчетов налоговых платежей рекомендуем использовать онлайн-калькуляторы немецких зарплат, такие как https://www.bmf-steuerrechner.de/bl2018/; https://www.brutto-netto-rechner.info; http://www.n-heydorn.de/steuer.html. Так, налоговая ставка в зависимости от дохода составляет: от 9 до 54,058 тысяч евро в год – 14%, 54,058-256,304 тысячи – 42%, свыше 256,3 тысяч – 45%.

Отчисления состоят из следующих платежей:

- Пенсионные отчисления при максимальном значении достигают 67%. Для иностранцев есть возможность при возврате на Родину запросить свою немецкую пенсию обратно.

- На медстраховку уходит 14,6% от брутто-зарплаты. В неё входит оплата лекарств, консультации врача, лечение зубов, рентген, стационарные процедуры. Все затраты на оздоровление возмещают именно из этой суммы.

- Страхование на случай безработицы – 3 процента от брутто-з/п. Эти деньги доступны тем лицам, которые делали отчисления хотя бы год за последние пять лет и зарегистрировались в немецком управлении труда.

- Страхование от беспомощности – 2,55 процента для оплаты нахождения в домах престарелых для будущих пенсионеров.

- Церковный налог оплачивается 8% лицами, которые официально состоят в церковных учреждениях или закреплены за ними.

Еще несколько цифр для примера. Если вы получаете меньше пороговой суммы в 13 499 евро, платить с доходов ничего не придется. При поступлениях свыше этой суммы, процент, который будет нужно перевести государству, стартует с минимального показателя в 22,9%. Максимальный процент – 51. Он предусмотрен для доходов, которые превышают 114 695 евро.

Как оплатить инвойс в банке

Внешнеэкономические сделки могут служить прикрытием для незаконного вывода денег из страны. Поэтому банки следят за российскими экспортерами и импортерами с помощью процедуры валютного контроля.

Чтобы перечислить деньги продавцу, нужно открыть валютный счет в банке и пройти валютный контроль. Чем выше стоимость сделки, тем сильнее контроль. Например, если стоимость контракта не превышает 200 000 Р, представлять документы необязательно, нужно

только указать код вида операции. Если же сумма больше, то банк запросит документы, их список можно уточнить в отделе валютного контроля.

А сделки стоимостью от 3 млн рублей попадают под самый пристальный контроль: банк их регистрирует, ставит на учет и следит за сроками поставок и перевода денег. За нарушение валютного законодательства импортера могут оштрафовать.

Базовые знания для начинающего импортера – Какие документы нужны импортеру

Необходимый минимум документов, которые должны быть у каждого импортера: контракт, инвойс, упаковочный лист, транспортная накладная.

Документы понадобятся в банке, чтобы оплатить поставку, и в таможне, чтобы составить декларацию на товар. Список не окончательный: таможенные органы или банк могут затребовать и иные документы, например экспортные декларации, платежные поручения, спецификации

к контракту, прайс-листы, каталоги на продукцию, техническую или товароведческую документацию.

Не все документы могут быть у вас в оригинале, это не страшно: достаточно и копий. Но вот контракт лучше иметь в оригинале — на случай если придется судиться или доказывать продавцу свою позицию со ссылкой на договоренности. Банк тоже может запросить

оригинал контракта, особенно если вы берете коммерческий кредит на закупку.

Процедура возврата НДС

Если резидент другой страны приобрел товар на территории Германии, он может вернуть себе сумму НДС. Этой возможностью уже научились пользоваться любители зарубежного шопинга. Возврат средств производит продавец товара, являющийся плательщиком НДС.

Чтобы претендовать на возврат денег, нужно отвечать ряду требований и иметь некоторые документы.

Обычно в накладной и счете-фактуре фигурирует не только стоимость товара, но и сумма налога на добавленную стоимость.

В связи с ростом числа иностранных покупателей многие немецкие продавцы решили упростить процедуру возврата налога. Они просто перестали добавлять НДС к общей стоимости товара, поэтому покупатель словно получает скидку. Эта «упрощенная» схема возврата VAT в Германии не распространяется на продажу транспортных средств.

Исключение составляет покупка товара на интернет-аукционе eBay. Некоторые покупатели пытаются обойти необходимость уплаты НДС, совершая сделку за пределами площадки. Однако подобные манипуляции иногда заканчиваются потерей средств.

Покупка

После заключения сделки покупатель платит единоразовый налог на переход права собственности (Grunderwerbsteuer). В зависимости от региона, где расположен объект, ставка составляет 3,5–6,5% от стоимости объекта, указанной в договоре купли-продажи.

3,5–6,5%

от стоимости объекта при покупке

300–800 евро

в год при владении небольшой квартирой

15–48%

от прироста капитала при продаже

Освобождена от налогообложения недвижимость:

— стоимостью не более 2 500 евро, таким образом объект стоимостью ниже 2 500 евро не облагается налогом, но если его стоимость 2 501 евро налог начисляется на полную сумму;

— приобретённые родственниками по прямой восходящей или нисходящей линии, супругом продавца, а также бывшим супругом, если приобретение происходит в рамках имущественных споров после развода.

Ставка налога по регионам:

|

Бранденбург, Саар,Северный Рейн – Вестфалия, ТюрингияШлезвиг-Гольштейн |

6,5 |

|

Берлин, Гессен, Мекленбург – Передняя Померания |

6 |

|

Баден-Вюртемберг, Бремен,Нижняя Саксония, Рейнланд-Пфальц,Саксония-Анхальт |

5 |

|

Гамбург |

4,5 |

|

Бавария, Саксония |

3,5 |

Налогообложение предприятий

Юридические лица уплачивают налоги по двум базовым статьям:

- НДС или взнос с товарооборота. С суммарной стоимости проданных товаров предприниматель платит 19%. Если компания занимается социально значимой продукцией, в том числе продуктами питания, применяется сниженная ставка в 7%. Налог возмещается при реализации сделок на экспорт.

- Налог на доходы. Делятся на два типа: для уплаты в местный и государственный бюджеты. Такая программа была разработана специально для интенсивного развития небольших немецких областей. Так, взнос в федеральный бюджет имеет ставку 15,85%. Облагается им доход фирмы, полученный в пределах государства или за границей. В муниципальную казну вносят от 15 до 20%. Окончательный процент зависит от региона, где расположено предприятие.

Если компания занимается социально значимой продукцией, то применяется сниженная ставка в 7%

Юридические лица, как и физические, платят массу других налогов. Это:

- за покупку квартир, земли, коттеджей, нежилых построек: 3,5-5% в зависимости от характера и стоимости объекта;

- поземельный: уходит в региональный бюджет в размере 1,2% от стоимости всех земельных участков, которые находятся во владении компании;

- за владение недвижимостью: уплачивается со стоимости объектов дороже 20 00 евро, ставка 0,6%;

- за автомобили: ставка плавающая, на нее влияет мощность автомобиля и процент загрязнения воздуха углекислым газом; если машина соответствует требованиям Евро 5 и Евро 6, владелец освобождается от взноса;

- за проценты от ценных бумаг и депозитов и за дивиденды: юридические лица платят по 26,4% от дивидендов в компаниях, где налогоплательщик имеет долю; с физлиц налог удерживается автоматически сотрудниками банка.

Немецкий подоходный налог очень сложно понять и рассчитать, особенно тому, кто ни разу не сталкивался с такими финансовыми операциями. Однако именно такой подход создает тот самый уровень социальной надежности в Германии, который так ценят в мире. При этом правительство весьма лояльно к налогоплательщикам и предлагает им вполне законные способы уменьшить существующий налог. Для этого нужно лишь выбрать правильную налоговую категорию и сохранять все квитанции на расходы.

Рубрики, Категории Магазинов и Продавцов

Авто и мото запчасти, Аукционы и торги, Аптеки и Медицина,Бизнес и Экономика, Большие размеры, Продажа Билетов,Детские, Игрушки, Банки и Кредиты, Животным,Домены и хостинг, Книги и Журналы, Косметика и Парфюмерия,Лодки и Яхты, Стиль и Мода, Музыкальные, Недвижимость покупка и аренда,Нижнее Бельё, Обувь, Объявления Куплю-Продам, Оптом,Супермаркеты, Одежда, Мебель, Продукты и Напитки,Скидки, Сумки, Электроника и Техника, Телефоны и Интернет,Инструмент и Оборудование, Украшения и Подарки, Часов, Эротика и Секс,Свадьба, Сравнение Цен, Отели и Туры, Услуги и Работа,Образование и Карьера, Сайты Знакомств, Партнерский маркетинг,app, Очки и Линзы, Авто, Мото, Техника, Спорт товары,Стоматология, Семена и Растения, Шапки и Кепки, Шарфы и Перчатки,Магазины разные, Страхование.

Налоговые классы

Объем минимальной суммы, не облагаемой налогом, называется налоговой базой и зависит от категории плательщика. Эту базу вычитают из суммарного годового дохода гражданина, а уже с полученной разницы он платит налог. Различают 6 классов немецких налогоплательщиков. Если правильно выбрать класс, можно довольно хорошо сэкономить. Эти категории представлены в таблице ниже.

Таблица 2. Налоговые классы и минимальная база для них

| Номер класса | Характеристика | Налоговая база в евро |

|---|---|---|

| I | Незамужние девушки и холостые мужчины без детей. В эту же группу входят семьи на грани развода и пары, которые проживают отдельно. В том числе в другой стране | 9 000 |

| II | Лица, которые самостоятельно занимаются воспитанием детей. Это отцы-одиночки, одинокие матери или вдовцы с детьми | — 9 000 + 1 908 (если ребенок один); — 9 000 + 2 148 (если двое); — 9 000 + 3388 (трое детей) |

| III | Семейные пары, где один из партнеров зарабатывает гораздо меньше денег, чем второй, или совсем не трудоустроен. Подходит и в случае гражданского брака | 9 000 х 2 = 18 000 |

| IV | Супруги, которые получают примерно идентичный доход | 9 000 х 2 = 18 000 |

| V | Аналогично классу III. Эту категорию выбирают для себя налогоплательщики, супруги которых находятся на III налоговой категории | 9 000 х 2 = 18 000 |

| VI | Для граждан, которые трудоустроены сразу на нескольких работах. На одной из них он получает одну из пяти категорий, на остальных – эту (без уплаты налогов) | Без вычета |

Существующие налоговые классы в Германии

Как арендодатель с недвижимостью сэкономит налоги в Германии

Как арендодатель жилого объекта, вы получаете налоговые льготы недвижимости в еще большей степени . В частности, многие расходы и расходы, связанные с поиском арендатора, облагаются налоговой льготой.

Но даже в областях, связанных с ремонтом или приобретением недвижимости, вы можете сэкономить много денег, заполняя налоговую декларацию . Для этого вы, как владелец недвижимости, должны заполнить формуляр на так называемый объект для „доходов от аренды “, а также приложить свои квитанции.

Большая налоговая выгода для арендодателей: государство сначала подсчитывает все ваши доходы от аренды в год вместе. Вместо того, чтобы облагать налогом их напрямую, налоговое ведомство сначала вычитает деньги, которые вы потратили на свою недвижимость в том же году. Таким образом, вы можете снизить свои налоговые расходы, заявив о многих своих расходах .

Это могут снять арендодатели с налога (выбор):

- Объявления о недвижимости

- Брокерская комиссия

- Транспортные расходы

- Проценты банковские

- Стоимость приобретения недвижимости

- Поземельный налог

- Стоимость меблированной квартиры

- Ремонтные и ремонтные работы

- Адвокат и налоговый консультант

Урегулирование затрат на приобретение или производство имущества

Многие расходы на недвижимость вы можете вернуть через налоговую декларацию – даже часть затрат на покупку или производство. Для этого, в зависимости от года постройки объекта покупки, применяются два разных правила:

Если недвижимость была построена до 31 декабря 1924 года, вы можете вычитать из налога 2,5 процента стоимости производства и приобретения в год в течение 40 лет.

Если недвижимость была построена только после этой даты, то есть после 1924 года, вы можете претендовать на 2 процента в год в течение 50 лет.

Независимо от того, покупаете ли вы свой желаемый объект при этом или строите его самостоятельно, не имеет значения. В обоих случаях вы получаете одни и те же налоговые льготы вашего дома.

Стоимость ремонтных работ

Независимо от того, имеет ли отопление утечку, капает кран или окна нуждаются в обновлении: в большинстве случаев арендодатель должен заплатить за ущерб в квартире. К счастью, расходы ремесленников на ремонт и ремонтные работы могут быть полностью сняты с налога.

Кроме того, расходы могут быть заявлены как расходы на рекламу в налоговой декларации. Для этого необходимо соответствующим образом заполнить приложение V налоговой декларации. Либо вы указываете полные расходы на один год, либо равномерно распределяете расходы до пяти лет.

Снятие дополнительных расходов на дом с налога

Обычно, как арендодатель, вы перекладываете дополнительные расходы на дом (вывоз мусора, страхование, вода, дворник) непосредственно на арендатора. Хотя доходы, которые арендодатель получает от этих коммунальных услуг, также должны быть указаны в налоговой декларации. Впрочем, и здесь возможно низложение в качестве рекламной стоимости.

К ним относятся, например, ремонт отопления, уборка общих помещений или зимнее обслуживание. Только в том случае, если вы выполняете указанные действия самостоятельно, вы не можете отказаться от собственной производительности труда (но это стоимость инструмента, материала и стоимости проезда).

Даже если недвижимость пустая все равно экономьте налоги

Пустое место арендуемого объекта – кошмар любого арендодателя. Тем не менее, даже в этом случае вы можете сэкономить налоги в Германии с вашей собственностью. Потому что даже без регулярного дохода понесенные расходы могут быть сняты с налога.

Тем не менее, вы, как арендодатель, должны доказать, что вы также серьезно ищете нового арендатора во время простоя. Для этого достаточно изначально представленных списков в газетах или онлайн-сайтах. Позже вам придется нанять брокера ( маклера ) или даже сделать ремонт через несколько месяцев.

Что такое НДС?

Налог на добавленную стоимость начисляется с самого начала производственной цепочки, при этом каждый перепродавец добавляет свою наценку, увеличивая автоматически сумму начисляемого налога.

При этом уплаченную продавцу сумму налогоплательщик вправе вернуть, применив налоговые вычеты по налогу. Конечным плательщиком всей суммы НДС становится итоговый потребитель товаров (работ, услуг).

Таким образом, помимо основных экономических факторов, влияющих на формирование стоимости товара, цена для итогового потребителя напрямую зависит от установленной государством ставки налога.

Налог при продаже недвижимости

Если вы продаёте недвижимость в течение десяти лет с момента её покупки, нужно заплатить спекулятивный налог (Spekulationssteuer). Он высчитывается по ставке подоходного налога и уплачивается вместе с налогом на другие доходы за последний год. То есть к прочим доходам (зарплате, прибыли от аренды, дивидендам и т. д.) прибавляется прибыль от продажи недвижимости, и в зависимости от общей суммы применяется та или иная ставка.

Как и в случае с арендой, прибыль от продажи – это чистая разница между стоимостью покупки и продажи за вычетом:

- всех дополнительных расходов на приобретение (налога на переход прав собственности, затрат на нотариуса, юриста, перерегистрацию и т. д.);

- трат на ремонт, улучшение жилья;

- процентов по ипотеке и т. д.

Для физических лиц ставка варьируется от 14,77 до 47,475% в зависимости от суммы чистой прибыли. Юридические лица платят данный налог по единой ставке – 15,825%.

Особенности. Налог от продажи платить не нужно, если:

- вы владеете недвижимостью более десяти лет;

- собственность использовалась только для личного проживания в год продажи и в течение двух предыдущих лет.

Оба правила не распространяются на юридических лиц – налог на прибыль от продажи недвижимости они в любом случае платят.

Налоги на сделки и потребление

Налог на добавленную стоимость (Mehrwertsteuer) в Германии распространяется на все операции по покупке товаров и услуг. Стандартная ставка НДС составляет 19%. Для товаров массового ежедневного потребления, таких как основные продукты питания, предусмотрена сниженная ставка, равная 7%.

12 июня 2020 года правительство ФРГ приняло решение о временном снижении стандартного процента НДС с 19 до 16%, и льготной ставки – с 7 до 5% в период с 1 июля по 31 декабря 2020 в целях стимулирования потребительского спроса в условиях пандемии коронавирусной инфекции.

Налог на приобретение недвижимости (Grunderwerbsteuer) оплачивается покупателями объектов и является одной из статей расходов на покупку. Его применение регулируется Законом о налоге на приобретение недвижимости (GrEStG).Размер ставки налога зависит от конкретной федеральной земли и составляет в 2020 году от 3,5% (Бавария, Саксония) до 6,5% (Бранденбург, Северный Рейн-Вестфалия, Саар, Тюрингия, Шлезвиг- Гольштейн).

Подведение итогов

Немецкая фискальная система, с одной стороны, является примером для подражания. С другой, она подвергается определенной критике. Прежде всего, минусом системы является ее сложность. В стране одновременно действует Налоговый кодекс Германии и множество законов по каждому конкретному сбору, а также иные правовые акты.

Принято современное подоходное обложение, НДС, акцизы и вместе с ними ныне экзотические средневековые пошлины, например, за въезд в определенные города. Тем не менее налоговая политика ФРГ считается гибкой, так как государство реализует множество социальных программ, сглаживая разницу между богатыми и бедными гражданами и регионами.