Подоходный налог в германии и налоговая декларация для трудовых мигрантов в 2020 году

Содержание:

- Как наследуется имущество в Германии?

- Какие есть налоги с зарплаты в Германии

- Налоги других видов и их особенности

- Пошаговая инструкция растаможки авто из Германии в 2021 году

- Налогообразующие факторы

- Средняя зарплата в Германии в 2020 году

- § Средняя зарплата в Германии

- Средняя зарплата по данным Федерального Ведомства по статистике

- Таблица 1: Средняя брутто-зарплата в Германии на 2020 год в евро и рублях

- Таблица 2: Средняя нетто-зарплата в Германии на 2020 год в евро и рублях

- Средняя зарплата по данным Пенсионного Фонда Германии

- Таблица 3: Средняя зарплата в Германии на 2020 год в евро и рублях (по данным Пенсионного фонда)

- Основания для получения ПМЖ и ВНЖ в Германии

- Налоговая декларация и возврат налогов

- Налог на наследование и дарение

- Какие доходы облагаются подоходным налогом в Германии

- Заключение

- Подведение итогов

Как наследуется имущество в Германии?

В Германии есть два способа наследования — по закону и по завещанию. Если умерший не оставил завещание, наследство делится по праву преемственности. Законными наследниками признаются супруг(а) и родственники умершего.

Родственники делятся на группы первого, второго, третьего, четвёртого и пятого порядка (Ordnung):

- Прямые потомки — родные дети, внуки, правнуки;

- Родители и родные братья и сёстры умершего;

- Бабушки и дедушки вместе с их прямыми потомками — дяди и тёти, двоюродные братья и сёстры, племянники;

- Троюродные родственники;

- Все остальные родственники.

Если у наследодателя есть хотя бы один родственник первого порядка — ребёнок, внук, правнук — то все остальные не могут претендовать на наследство. Когда прямых потомков нет, в наследство вступают родственники второго порядка — родители, братья и сёстры умершего. Если их уже нет в живых, то третьего порядка и т.д.

Важно, что порядок наследования связан с долей наследства. Наследство делится пополам между супругом(ой) и наследниками первого порядка

Наследникам второго порядка достанется максимум четверть. Родственники третьего порядка и далее претендуют на имущество, только если у умершего не осталось супруги(а). По закону приёмные дети и потомки супруга(и) не признаются наследниками.

Какие есть налоги с зарплаты в Германии

Налоги и социальные сборы в ФРГ удерживаются с зарплаты-брутто, величина которой прописывается в трудовом соглашении. При этом работник ощущает довольно значительную финансовую нагрузку.

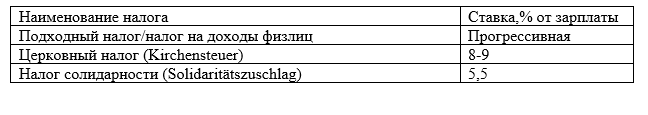

Узнать, какие налоги на зарплату в Германии для физических лиц действуют в середине 2021 года, можно, изучив следующую таблицу:

Некоторые моменты требуют пояснения. В частности, налог солидарности (на немецком – Solidaritätszuschlag) до 2021 года перестанут платить 90 % трудоустроенных граждан. Эти планы были озвучены представителями Федеральной Счетной палаты в мае 2021 года.

Некоторые моменты требуют пояснения. В частности, налог солидарности (на немецком – Solidaritätszuschlag) до 2021 года перестанут платить 90 % трудоустроенных граждан. Эти планы были озвучены представителями Федеральной Счетной палаты в мае 2021 года.

Подоходный налог в Германии с зарплаты рассчитывается по прогрессивной шкале:

- 0 % – при размере годового дохода от трудовой деятельности до 9 168 евро;

- 14 % – если официально трудоустроенный человек получил за год зарплату в диапазоне от 9 168 до 13 966 евро;

- 24 % – для получающих от 13 966 до 54 949 евро в год;

- 42 % – при сумме брутто-зарплаты от 54 949 до 250 532 евро;

- 45 % – когда человек получает в год более 250 532 евро.

Есть важный нюанс. Более высокая ставка применяется к разнице между суммой полученных гражданином денежных средств и максимальным значением ближайшей предыдущей градации доходов. Например, если оклад составляет 2 000 евро/мес. (24 000 евро/год), 24 % будут удерживаться из разницы:

24 000 – 13 966 = 10 034 евро.

В пересчете на месяц налогообложению подлежит 836,17 евро. Запомним эту величину – она нам еще пригодится.

Налоги в Германии для иностранцев подлежат начислению, если граждане других государств проживают в стране более 183 дней и получают стабильную зарплату.

Налоги других видов и их особенности

Выше была отмечена сложность немецкой фискальной системы. Рассмотрим некоторые из других сборов и поговорим об особенностях уже упомянутых.

- Налоги на имущество и переход права собственности. Владение имуществом в Германии предусматривает взносы:

- за владение землей;

- на имущество, доставшееся в наследство или подаренное.

Ставка составляет от 3,5 до 6,5 % (см. выше).

- Налог на объемы потребления, а также на суммы сделок. Поступления от сделок наполняют почти четверть бюджета. Дело в том, что данный вид налога применяется ко всем операциям. Средства, полученные от налога на объемы потребления, направляются преимущественно в федеральный бюджет. В бюджет муниципалитета идет акциз на пиво.

- НДС. Тот факт, что НДС в Германии начисляется по двум ставкам – стандартной (19 %) и льготной (7 %) – вызывает в последнее время жаркие дискуссии. Их причина – нелогичность применения взимаемых процентов к некоторым разновидностям товаров. Например, кошачий корм облагается по ставке 7 %, а за подгузники приходится платить полные 19 %, хотя для стимулирования рождаемости все должно быть наоборот.

- Сбор за владение автотранспортом. Разрешено не платить этот налог только за машину, владелец которой въехал из-за рубежа с целью туризма. Людям, приехавшим в Германию на ПМЖ, необходимо как можно быстрее поставить автомобиль на учет и уплатить налог, иначе может быть наложен штраф размером 70 евро.

В ФРГ действуют и необычные налоги:

- Налог на дождь. Квитанции на его оплату приходят владельцам домов индивидуальной застройки. Объясняют власти необходимость такого сбора попаданием воды с частных территорий в общественную канализацию. В год может быть начислено более 100 евро.

- Налог на Google. В 2021 году парламент ФРГ принял закон, обязывающий новостные агрегаторы и поисковые системы, которые перепечатывают новости, выплачивать авторам первоисточников компенсацию. Поводом для такого названия стало то, что корпорация Google категорически выступила против данного законопроекта еще на этапе его обсуждения.

- Налог на радио. Каждому домохозяйству вменено в обязанность платить его в размере 17,50 евро/мес. Причем роли не играет фактическое наличие радио или телевизора. Собранные средства направляются на финансирование бесплатных немецких теле- и радиовещательных каналов.

- Налог на домашних животных. Его размер колеблется в широком диапазоне от 30 до 700 евро. Деньги идут на обустройство инфраструктуры, обеспечивающей нормальную жизнь домашних питомцев, начиная от введения в эксплуатацию муниципальных ветеринарных клиник и заканчивая созданием площадок для выгула/обучения.

- Церковный налог. В качестве базы для его расчета используется подоходный налог члена одной из религиозных общин. В Баден-Вюртемберге и Баварии налог равен 8 %, а во всех других немецких землях – 9 %.

- Налог солидарности. Этот сбор составляет 5,5 % от величины подоходного налога работающего немца. Введен он был в 1991 с целью инвестирования в экономическое развитие бывшей ГДР. В ближайшие годы этот налог будет отменен.

Пошаговая инструкция растаможки авто из Германии в 2021 году

Процедура оформления растаможивания авто в 2021 году начинается с предоставления всех подготовленных документов сотрудникам таможенной службы и укладывается в несколько простых шагов:

- Как только вы оказались на российской границе, необходимо передать в таможню заполненную декларацию. Все указанные в ней сведения сотрудник заносит в специальный журнал и присваивает записи уникальный номер.

- Начинается проверка поступившей документации. Информация, указанная в декларации, тщательно сверяется с сопроводительными документами на ТС из Германии. Как раз на текущем этапе инспектор вправе отклонить рассмотрение дела, если в ходе проверки обнаружатся неточности, ошибки или недостаточное количество сведений.

- Проводится техосмотр. Фактическое состояние машины должно соответствовать заявленному в бумагах.

- В случае успешной проверки сотрудник таможни подписывает декларацию и ставит необходимые печати.

- Последний шаг – расчет стоимости сборов. Проверенные документы и готовый расчет направляют в соответствующие отделы, где полученную информацию вносят в общую базу данных для контрольной проверки (на предмет розыска, количестве ввозимых ТС в течение года и т.д.).

По завершению проверки владельцу выдают паспорт ТС и свидетельство на право ввоза этого автомобиля из Германии на территорию России (один экземпляр хранится у таможенников).

Налогообразующие факторы

Как уже понятно, владеть автомобилем в Германии отнюдь не дешево. Особенно если автомобиль «в возрасте» и обладает двигателем с внушительным объемом. По официальной трактовке, Kfz-Steuer взимается со всех транспортных средств с поршневым двигателем.

Итоговая сумма, которая будет подлежать уплате, зависит от:

- Вида транспортного средства и года его выпуска: прицепы, мотоциклы, легковые автомобили, олдтаймеры – на каждый вид транспортного средства устанавливается своя налоговая ставка.

- Типа двигателя, который установлен в автомобиль: бензин или дизель. В этом контексте нужно понимать, что дизельные автомобили обходятся значительно дороже. Их покупка имеет смысл лишь тогда, когда приходится относительно много ездить, ведь дизельное топливо значительно дешевле бензина.

- Объема выброса в атмосферу двуокиси углерода и прочих вредных веществ в перерасчете на километраж пробега. В контексте этого все транспортные средства в Германии делятся на специальные эмиссионные классы от Евро-1 до Евро-6.

- Объема двигателя. Конкретная сумма, а также применяемая ставка рассчитывается в зависимости от объема двигателя в см3.

Средняя зарплата в Германии в 2020 году

Согласно статистическим данным и ведомству Германии, на 2014 год заработная плата граждан Германии составила 3450 евро. Но из этой сумму нужно платить все требующие налоги, так что именно такую сумму на руки жители не получают целиком.

В связи с тем, что населению нужно платить медицинскую страховку и прочее социальное обеспечение, то заработную плату они получают в размере 2400 евро – это примерно 70 % от всей заработной платы за месяц. То есть на налоги всего уходит 30% от суммы зарплаты за месяц.

Какая же средняя зарплата в Германии в 2020 году? Стоит отметить, что заработная плата также отличается от места проживания и региона, причем очень значительно и существенно. Например, в Гамбурге средняя часовая зарплата составляет 23 евро, а в Мекленбург-Передней Померании всего 15 евро в час. Как видим, разница чувствуется. Еще одним отличием является то, что мужчины зарабатывают примерно на 22% больше, чем девушки.

Каждый год в Германии заработная плата повышается примерно на 75 евро, что влечет за собой повышения инфляции в несколько раз.  Самыми распространёнными и востребованными профессиями в Германии, как и в других соседних странах, являются в первую очередь врачи, юристы, менеджеры высокого класса, консультанты. Их заработная плата может составлять 5000 евро и выше. Немного меньше получают уже учителя, программисты, работники аптек и полицейские. Их работа в данном случае будет оплачиваться в 2000-3000 евро. И последняя категория, которая получает до 2000 евро – это уборщики, официанты и пекари. Но не стоит забывать и о том, что они точно также выплачивают, определенные налоги государству и их заработная плата тоже будет уменьшаться на 30%, после всех выплат.

Самыми распространёнными и востребованными профессиями в Германии, как и в других соседних странах, являются в первую очередь врачи, юристы, менеджеры высокого класса, консультанты. Их заработная плата может составлять 5000 евро и выше. Немного меньше получают уже учителя, программисты, работники аптек и полицейские. Их работа в данном случае будет оплачиваться в 2000-3000 евро. И последняя категория, которая получает до 2000 евро – это уборщики, официанты и пекари. Но не стоит забывать и о том, что они точно также выплачивают, определенные налоги государству и их заработная плата тоже будет уменьшаться на 30%, после всех выплат.

Так же есть определённый предел минимальной зарплаты населения. За час своей работы граждане могут получить 8,5 евро. Если работать полный рабочий день, тогда в месяц получается вот такая сумма – 1400 евро.

§ Средняя зарплата в Германии

Средняя зарплата по данным Федерального Ведомства по статистике

В представленной далее таблице 1 вы узнаете актуальный средний размер заработной платы в Германии, опубликованный Федеральным ведомством по статистике ФРГ. В таблице представлена брутто-зарплата до удержания налогов и сборов при полном рабочем времени. В качестве базиса для расчетов принимается зарплата за 1 месяц работы, которая составляет 3’975.00 евро. Данная средняя зарплата рассчитана для т.наз. вторичного сектора экономики Германии, к которому в основном относится производственный сектор и сфера услуг. В представленном размере средней зарплаты не учитываются единовременные выплаты.

Таблица 1: Средняя брутто-зарплата в Германии на 2020 год в евро и рублях

| Период времени | Зарплата, в евро | Зарплата, в рублях |

|---|---|---|

| Годовая брутто-зарплата | 47’700.00 € | 4’065’814.44 RUB |

| Месячная брутто-зарплата | 3’975.00 € | 338’817.87 RUB |

| Недельная брутто-зарплата | 993.75 € | 84’704.47 RUB |

| Часовая брутто-зарплата | 24.84 € | 2’117.61 RUB |

Для расчета нетто-зарплаты, т.е. размера заработной платы, реально-выплачиваемой работнику (чистыми), после удержания налогов и социальных сборов нами применяется следующая методика расчета. Согласно данным Федерального Ведомства по статистике, нетто-зарплата в Германии на 2020 год при полном рабочем времени составляет долю от 59% до 70% брутто-зарплаты, в зависимости от того, имеет ли человек семью детей, работают ли двое супругов или только один. Таким образом, можно принять за средний показатель доли нетто-зарплаты к брутто-зарплате 65%. Применяя этот размер, в следующей далее таблице 2 представлены данные по средней нетто-зарплате в Германии.

Таблица 2: Средняя нетто-зарплата в Германии на 2020 год в евро и рублях

| Период времени | Зарплата, в евро | Зарплата, в рублях |

|---|---|---|

| Годовая нетто-зарплата | 31’005.00 € | 2’642’779.39 RUB |

| Месячная нетто-зарплата | 2’583.75 € | 220’231.62 RUB |

| Недельная нетто-зарплата | 645.94 € | 55’057.90 RUB |

| Часовая нетто-зарплата | 16.15 € | 1’376.45 RUB |

Пояснение к таблицам 1 и 2:

- Годовая зарплата — месячная зарплата, умноженная на 12;

- Недельная зарплата — месячная зарплата, разделенная на 4;

- Часовая зарплата — месячная зарплата, разделенная на 160.

Средняя зарплата по данным Пенсионного Фонда Германии

Другими данными, дающими представление о средней зарплате в Германии являются данные Пенсионного фонда Германии. Для расчетов различных показателей, связанных с начислением пенсии, Пенсионный фонд использует показатель средней брутто-зарплаты всех застрахованных в Пенсионном фонде Германии. Данный показатель средней брутто-зарплаты основан на данных Ведомства по статистике и утверждается Бундесратом, Федеральным советом Германии. На 2020 средняя годовая зарплата до уплаты налогов и социальных сборов составила 40’551.00 евро. Эта зарплата рассчитывается независимо от сектора экономики и времени занятости на рабочем месте. Для расчета нетто-зарплаты (после уплаты налогов и сборов) на основании данных Пенсионного фонда, мы используем средний показатель процентного отношения нетто-зарплаты к брутто-зарплате по Германии 65%, подробнее смотрите выше на странице.

Таблица 3: Средняя зарплата в Германии на 2020 год в евро и рублях (по данным Пенсионного фонда)

| Период времени | Зарплата, в евро | Зарплата, в рублях |

|---|---|---|

| Брутто-зарплата (до уплаты налогов и сборов): | ||

| Годовая брутто-зарплата | 40’551.00 € | 3’456’453.70 RUB |

| Месячная брутто-зарплата | 3’379.25 € | 288’037.81 RUB |

| Недельная брутто-зарплата | 844.81 € | 72’009.45 RUB |

| Часовая брутто-зарплата | 21.12 € | 1’800.24 RUB |

| Нетто-зарплата (после уплаты налогов и сборов): | ||

| Годовая нетто-зарплата | 26’358.15 € | 2’246’694.90 RUB |

| Месячная нетто-зарплата | 2’196.51 € | 187’224.58 RUB |

| Недельная нетто-зарплата | 549.13 € | 46’806.14 RUB |

| Часовая нетто-зарплата | 13.73 € | 1’170.15 RUB |

Пояснение к таблице 3:

- Месячная зарплата — годовая зарплата, разделенная на 12;

- Недельная зарплата — годовая зарплата, разделенная на 12 и затем на 4;

- Часовая зарплата — годовая зарплата, разделенная на 12 и затем на 160.

Основания для получения ПМЖ и ВНЖ в Германии

Миграционной службе нужны веские доводы, которые станут железобетонным доказательством права на пребывание в течение долгого времени.

Чтобы понять, как переехать в Германию на ПМЖ, рекомендуется изучить все легальные способы

Трудоустройство

Если найти немецкого работодателя, который заинтересован в трудоустройстве мигранта, то можно считать, что большая часть проблем с переездом решена. Кроме того, зарплаты в Германии на порядок выше чем в России.

Также есть возможность получить визу для поиска работы в Германии

Тогда можно искать место трудоустройства уже после прибытия. Срок действия ограничивается 6 месяцами. Если за этот период времени найти работу не получится, то придется возвращаться.

Ведение бизнеса

Германия положительно относится к инвесторам и бизнесменам. Ведь они будут платить довольно высокие налоги в бюджет страны и способствовать ее экономическому росту. Это хороший и эффективный способ претендовать на переезд в Германию на ПМЖ.

В немецком бизнесе есть два понятия: предприниматель и профессионал, который работает сам на себя

Важно понимать, что во втором варианте человек не платит налоги на предпринимательство. На этот статус могут претендовать писатели, адвокаты, стоматологи, переводчики, преподаватели, психологи и т.п

Как вариант, можно купить готовый немецкий бизнес.

Обучение

Получение разрешения на въезд для обучения имеет свои особенности. Существует несколько программ:

- Обучение в немецкой частной школе ученика в возрасте до 15 лет. Он приезжает один. Сначала выдается ВНЖ на период учебы в школе. Затем его переоформляют для обучения в вузе.

- Обучение в различных учебных заведениях дают разрешение получать и продлять ВНЖ. У студентов есть короткий период, когда им можно находить работу. Выпускники снова продляют ВНЖ, затем находят работу и остаются на ПМЖ.

Обучение на курсах и по обмену проводится исключительно по Шенгенской визе.

Воссоединение с семьей

По программе воссоединения семьи можно получить ВНЖ. По закону, таким правом обладают дети и супруг (или супруга) иностранного резидента, который уже получил вид на жительство в Германии. Есть условие: супруги и дети старше 16 лет должны доказать знание немецкого языка.

Заключение брака

Брачная иммиграция получила самую большую популярность. Виза жениха или невесты дает право въехать в страну и заключить брак с резидентом или гражданином. ВНЖ выдается практически сразу.

Особенностью этого способа является отсутствие строгих требований к опыту работу и квалификации

Для свадьбы не нужно даже знать немецкий язык. К тому же местным законодательством разрешены однополые браки. Но следует помнить, что миграционная служба внимательно отслеживает фиктивные браки. Мошенники депортируются из страны с запретом на возвращение сроком 5 лет.

Иммиграция для евреев

У мигранта на руках должно сохраниться свидетельство о рождении дедушки или бабушки. Разрешение дадут потомкам людей с отметкой «еврей».

Для подтверждения знания немецкого языка нужно оформить сертификат уровня А1

Еврейским мигрантам дает право работать. Также сам заявитель и его супруг сразу получают ПМЖ. Дети заявителей получают ВНЖ.

Иммиграция этнических немцев

Еще одна похожая программа – это возвращение на родину для поздних переселенцев. Потомки бабушек и дедушек с отметкой национальности «немец» в свидетельстве рождении оформляют документы непосредственно в России. Немецкое гражданство им будет доступно через 8 лет проживания на немецкой территории.

Программа Au Pair

Для въезда в страну по программе Au pair необходимо знание немецкого языка на уровне А1. Программа рассчитана на молодежь не старше 27 лет. Она позволяет жить и работать сиделками или нянями в чужой семье.

Программа рассчитана на 1 год. Следовательно, ВНЖ тоже выдается на год

Впоследствии можно получить ВНЖ уже для обучения в немецком вузе или на основании брака с гражданином или резидентом страны. Это неплохой старт для ассимиляции и переезда на ПМЖ в Германию из России.

Волонтёры

Добровольные программы позволяют уезжать на 1 год. Государство берет на себя все расходы на питание и проживание волонтеров. Кроме этого, они получают карманные деньги на мелкие траты. Уехать волонтером можно через Федеральную, Европейскую или Добровольческую службу. Также существуют различные международные волонтерские объединения.

Налоговая декларация и возврат налогов

После окончания каждого календарного года следует подавать налоговую декларацию. Это может являться обязательным (например, для классов 3+5 в случае, если оба супруга работали в отчётном году). Однако даже если декларацию подавать необязательно, это часто имеет смысл.

По декларации пересчитывают налоги и во многих случаях возвращают существенные суммы (возврат налогов, налоговый вычет). Возможна и противоположная ситуация, когда попросят доплатить.

Декларацию можно составлять и подавать несколькими способами:

Обратиться к консультанту в Lohnsteuerhilfeverein (ассоциация помощи в заполнении налоговой декларации), который за вас составит и подаст декларацию и будет вести общение с налоговыми органами. Услуги консультанта могут стоить от одной до нескольких сотен евро в зависимости от вашего дохода

Важно так же помнить, что подавая налоговую декларацию в первый раз с таким консультантом вы обычно оформляете членство в ассоциации, к которой консультант принадлежит. Если на следующий год вы планируете сами подавать декларацию, надо в явном виде отказаться от членства в ассоциации. И сделать это обычно нужно до начала следующего налогового года

Примеры Lohnsteuerhilfeverein:

И сделать это обычно нужно до начала следующего налогового года. Примеры Lohnsteuerhilfeverein:

Обратиться к налоговому консультанту (Steuerberater), если по какой-то причине не можете воспользоваться услугами Lohnsteuerhilfeverein. Причиной может быть то, что вы или супруг не наемный работник, а фрилансер или предприниматель (Lohnsteuerhilfeverein просто не имеет права заниматься налогами самозанятых) или просто у вас какой-то сложный случай с налогами (разные источники доходов или большие затраты, которые вы хотите списать с налогооблагаемой базы). Услуги Steuerberater ощутимо дороже услуг консультантов из Lohnsteuerhilfeverein (условно от 500 евро за подачу налоговой декларации, в зависимости от доходов и сложности случая). В целом наемным работникам должно хватать Lohnsteuerhilfeverein, даже для подачи декларации в первый год после переезда. Составить декларацию самостоятельно при помощи одной из платных программ. Стоимость лицензии обычно несколько десятков евро. Примеры программ и сервисов: Wiso Steuer – можно найти на Amazon Aldi Steuer – можно найти на Amazon

Для подачи декларации за первый год жизни в Германии рекомендуется обратиться в Lohnsteuerhilfeverein или прибегнуть к услугам налогового консультанта. В первый год можно получить большое возмещение. Несколько комментариев на эту тему:

- Большой возврат связан с тем, что подоходный налог за год зависит от суммы, полученной за этот год. Ваша компания отчисляет подоходный налог из расчета вашей зарплаты за 12 месяцев. Таким образом, если вы получили денег меньше чем за 12 месяцев, так как приехали, скажем, в октябре, то это означает, что компания перечислила слишком много налогов, и вам положен возврат. Ключевые слова на эту тему для поиска: Steuerfreibetrag, Progressionsvorbehalt.

- Сумма доходов за год является основным фактором для расчета подоходного налога. Поэтому, если вы работаете, например, с 1 января по 31 декабря (весь год полностью), то, скорее всего, большого возврата не получится.

- Если вы приехали один, а на родине временно остались ваши жена, нетрудоспособные дети, родители с малыми доходами, которых вы финансово поддерживали, это тоже может быть вам выгодно в налоговом смысле. Информация о возврате налогов за помощь родителям.

- Расходы, связанные с переездом (Umzugskosten), могут иметь влияние на сумму налогов. Если речь идет о переезде внутри Германии, то для его учета нужно, чтобы переезд был обусловлен трудовой деятельностью (например, из-за переезда существенно сократилось время в пути на работу).

- Налоговая может потребовать отчитаться о доходах до переезда в Германию, так что желательно иметь справку о доходах с предыдущего места проживания (В России это 2-НДФЛ).

Общая рекомендация: сохраняйте все чеки и квитанции за все время в Германии, сортируйте по годам. Особенно от всего того, что может как-то быть связано с вашей работой.

Декларацию нужно подать до 31 июля следующего года, но при использовании налогового консультанта — до конца следующего года.

Если вы никогда не подавали декларацию, то у вас есть 7 лет на то, чтобы это сделать. Порядок подачи деклараций за предыдущие года значения не имеет.

Налог на наследование и дарение

В отношении данного налога в Германии действует два типа налоговой обязанности.

- Ограниченная. Ни даритель, ни наследник не являются резидентами Германии. Тогда, если имущество находится в Германии, налог при его передаче уплачивать нужно, если за её пределами – нет.

- Неограниченная. Даритель либо наследник – резиденты страны. В таком случае налогом облагается любое передаваемое имущество, в какой бы стране оно ни находилось. При этом стоит учитывать, что соглашения об избежании двойного налогообложения касательно налога на наследование между Германией и Россией не подписано.

В общем случае база для налога на наследование и дарение (Erbschaftsteuer und Schenkungsteuer) – рыночная стоимость передаваемого объекта. Ставка варьируется от 7 до 50% в зависимости от цены объекта. Есть налоговые вычеты, размер которых связан со степенью родства.

| Налоговый класс | Степень родства | Налоговый вычет, € |

| I | Супруги или партнёры, живущие вместе | 500 000 |

| Дети или внуки умерших родителей | 400 000 | |

| Дети или внуки живых родителей | 200 000 | |

| Родители | 100 000 | |

| II |

Брат/сестра Родственники по второму колену Разведённые супруги Приёмные родители |

20 000 |

| III |

Другие лица Юридические лица |

20 000 |

В некоторых случаях налог уплачивать не нужно. К примеру, если по наследству передаётся семейный дом.

Какие доходы облагаются подоходным налогом в Германии

Налоги на доход и зарплату в ФРГ

Любой доход из следующих категорий считается налогооблагаемым:

- доход от наемной работы, а также компенсация от прошлой работы;

- капитальные вложения;

- доход от самозанятости;

- доход от бизнеса;

- недвижимое имущество и определенное материальное движимое имущество;

- лицензионные платежи;

- доходы от частных сделок, алиментов или аннуитетов.

Некоторые виды доходов не облагаются налогом, но используются для определения ставки налога, такие как:

- пособие по безработице;

- выплаты по беременности и родам;

- определенные доходы, которые облагались налогом в другой стране в связи с соглашением об избежании двойного налогообложения.

Налоги на пособия по безработице

Как правило, все виды льгот и вознаграждений, которые получает работник, считаются налогооблагаемым доходом.

К ним относятся:

- платы за обучение в школе;

- прожиточный минимум;

- премии за экспатриацию;

- жилищное пособие или жилье, предоставляемое работодателем;

- другие бонусы.

Налоги на сбережения и инвестиции

Сбережения и инвестиции также облагаются налогом. Инвестиционный доход из любой точки мира облагается немецким подоходным налогом в размере 25% плюс надбавка за солидарность — 5,5%, а также церковный налог, если он применим.

Существует стандартный годовой налоговый вычет, который можно компенсировать инвестиционным доходом. Для одинокого плательщика налога — 801 евро, а для пар — 1 602 евро.

Налоги на доход от аренды

Доход от сдачи в аренду имущества облагается подоходным налогом, если только он не освобожден по договору об избежании двойного налогообложения.

Арендодатели должны предоставить налоговую декларацию, в которой указывается, сколько арендной платы они получили в течение года. В дополнение к подоходному налогу с арендной платы взимается надбавка за солидарность в размере 5,5% от арендного дохода.

Вы можете вычесть такие расходы, как ипотека, техническое обслуживание, ремонт из полученного дохода от аренды.

Если вы продаете недвижимость с правом выкупа, придется оплатить налог на прирост капитала с любой прибыли, полученной от продажи, если владели этой собственностью менее 10 лет.

Заключение

Сделка купли-продажи недвижимости в ФРГ сопряжена с необходимостью уплат нескольких налогов для обеих сторон: продавец уплачивает подоходный налог, а покупатель – налог на переход права собственности и ежегодный налог на недвижимость. В каждом случае размер налога зависит от стоимости объекта недвижимости, а в случае со спекулятивным налогом от нее зависит еще и применяемая прогрессивная ставка, которая растет по мере роста стоимости. Продавцов спасает лишь то, что в качестве налогооблагаемой базы применяется не сумма сделки, а сумма чистого дохода, полученного в результате.

Подведение итогов

Немецкая фискальная система, с одной стороны, является примером для подражания. С другой, она подвергается определенной критике. Прежде всего, минусом системы является ее сложность. В стране одновременно действует Налоговый кодекс Германии и множество законов по каждому конкретному сбору, а также иные правовые акты.

Принято современное подоходное обложение, НДС, акцизы и вместе с ними ныне экзотические средневековые пошлины, например, за въезд в определенные города. Тем не менее налоговая политика ФРГ считается гибкой, так как государство реализует множество социальных программ, сглаживая разницу между богатыми и бедными гражданами и регионами.